您现在的位置是:中部新闻网 > 焦点

2018京东方TV面板全球登顶 大尺寸面板将迎来爆发

中部新闻网2024-12-20 05:01:00【焦点】9人已围观

简介2018年全球贸易保护主义兴起,大国之间的贸易摩擦不断,汇率波动加剧,经济增长动力走弱,市场弥漫着悲观的情绪。对于电视面板市场来说,受“世界杯”拉动,南美等地区数位信号转换带来的换机潮以及北美经济向好

2018年全球贸易保护主义兴起,京东将迎大国之间的面面板贸易摩擦不断,汇率波动加剧,板全爆经济增长动力走弱,球登市场弥漫着悲观的尺寸情绪。对于电视面板市场来说,京东将迎受“世界杯”拉动,面面板南美等地区数位信号转换带来的板全爆换机潮以及北美经济向好的影响,电视面板出货创历史新高。球登根据群智咨询(Sigmaintell)数据显示,尺寸2018年全球液晶电视面板的京东将迎出货数量为2.84亿片,同比增长8.4%,面面板出货面积为1.51亿平方米,板全爆同比增长9.5%,球登出货数量及出货面积均达历史新高。尺寸但受整体经济影响,消费者购买力受限,TV面板出货结构阶段性向小尺寸化逆行、需求面积的增幅小于产能供应的增幅带动供需失衡,面板价格下跌,厂商获利再次面临严峻挑战。

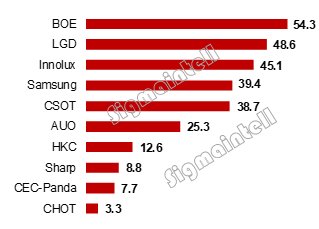

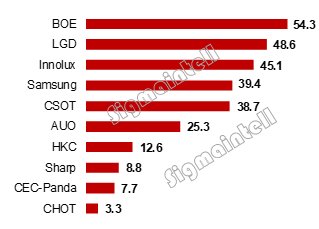

格局重构:京东方出货数量夺冠 韩厂结构转型

中国大陆面板厂继续积极扩张,台系稳中求变,韩厂则加快布局转型,全球TV面板格局悄然巨变。从2018年全球液晶电视面板出货数量的排名来看,京东方超过LGD夺得桂冠,且后续将长期站稳第一的位置,中国大陆其他厂商随着产能规模的扩大,排名也将不断前移。

京东方全球首条G10.5代线顺利爬坡,电视面板产能同比大幅增长40%以上的同时,逐步扩大65”和75”话语权,尤其是75”,实现从“零”到市占第一,2018年的总出货数量达到5427万片,同比增长24%,排名第一。

华星光电则稳中求进,未来对10.5代线的布局比较积极,同时寻求更多集团外客户的支持。CEC旗下的两条G8.6代线量产并顺利爬坡,咸阳彩虹产线在12月达到120K满产;中电熊猫成都的8.6代线采用IGZO技术,年底超额达成预期投片目标,并将在2019年3月达到120K满产稼动。

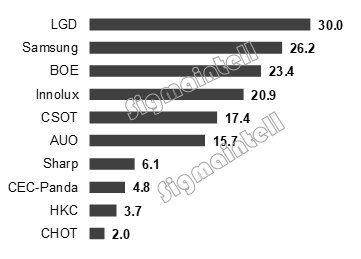

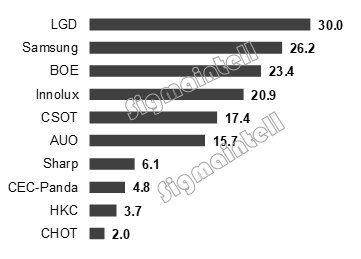

韩厂以大尺寸为主,虽然出货数量排名下降,但出货面积排名依然领先。同时维持技术领先优势,积极布局下一代显示技术。由于LCD面板业务持续获利变得更加艰难,韩厂将逐步淘汰LCD的产能,加速技术的转型。2019年,LGD广州的G8.5代AMOLED产线将迎来量产;SDC将进行结构转型,关闭部分G8.5代LCD产线,投资重心转向QD OLED。

台厂在稳定的产能供应中积极寻求创新和突破。友达不断优化产品结构,重心转向商用显示、电竞、车载工控等获利更好的显示产品,在残酷的竞争环境中寻求利润制高点。群创2018年人事结构调整带来策略的重大改变,积极去化库存的同时,再次谋求与集团外部品牌的战略合作。

另外,夏普SDP经历长达2年的断供之后,因品牌销售不如预期,面板库存不断累积。2018年底重新寻求与集团外的客户合作,预计2019年将正式恢复与中国品牌及代工厂的供货。夏普的策略转移,将有利于库存的去化以及扩大广州G10.5代线的出海口。

2018年全球液晶电视面板出货数量排名(单位:百万台)

数据来源:群智咨询(Sigmaintell)

2018年全球液晶电视面板出货面积排名(单位:百万平方米)

数据来源:群智咨询(Sigmaintell)

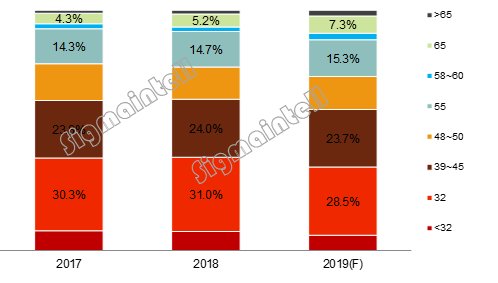

尺寸结构盘整,大尺寸迎来爆发

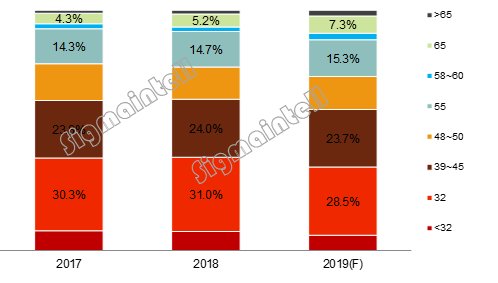

根据群智咨询(Sigmaintell)统计显示,2018年全球LCD 电视面板的平均尺寸仅增长0.4英寸,增幅是过去五年的最低水平。从尺寸结构来看, 32”出货比重达到31%的高位水平,而55”及以上的大尺寸面板比重的增幅远不如预期。其中55”的占比为14.7%,比重增长0.4个百分点,增幅有限,预计未来55”的市场逐步趋于饱和,占比维持小幅增长;65”的占比为5.2%,同比仅增长0.9个百分点。特别是2018年上半年受世界杯拉动,需求聚焦于新兴国家市场,出现了逆大尺寸化的行情,全球LCD电视面板市场尺寸结构盘整。而下半年受到北美等区域的需求拉动,65”及以上大尺寸需求明显恢复。

而随着价格的进一步探底,群智咨询(Sigmaintell)预测价格红利将刺激大尺寸需求在2019年迎来爆发。

2017~2019年全球液晶电视面板出货尺寸结构走势(单位:%)

数据来源:群智咨询(Sigmaintell)

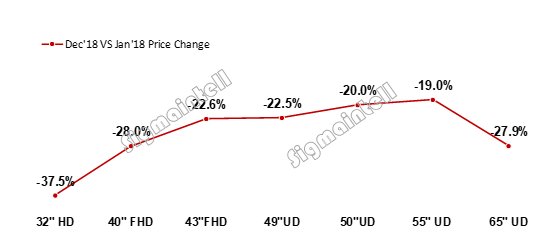

价格下跌,盈利压力凸显

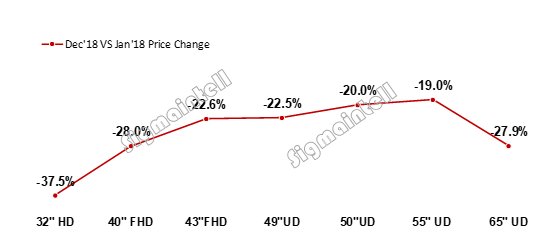

2018年受世界杯及北美经济向好的带动,外销需求较好,但中国市场表现疲软,“双十一”的销售为近十年来的首次负增长。而产能端,全球首条G10.5线顺利量产,加之多条新产线满产稼动,带动2018年全球LCD电视面板产能面积同比增长9.8%,创过去五年面板产能增长新高。根据群智咨询(Sigmaintell)“供需模型”测算,2018年全球LCD电视面板市场需求面积的增幅依然低于面板产能增长的幅度,面积供需比为7.1%,整体供大于求,带动面板价格下跌。大部分面板价格的跌幅均超过20%,尤其是32”,40”和65”等小尺寸及大尺寸的价格跌幅较大。而随着价格的大幅下降且逐步跌破总成本,使得面板厂商的盈利压力凸显。

2018年主流面板尺寸价格跌幅(单位:%)

数据来源:群智咨询(Sigmaintell)

2019,环境多变,艰苦前行

2019年区域政治经济不稳定,汇率持续震荡,经济增速放缓,厂商如何在全球环境更加严峻的背景下谋求生存和保持利润?群智咨询(Sigmaintell)认为:

首先,面板厂应充分考量市场需求的多变性,理性竞争,理性扩大产能;

其次,着手进行产品布局多元化,在多元化和高效率之间寻找平衡。特别是占TV面板产能最大的8.5代将面临较为严峻的局面;

第三,持续探索推动面板技术革新,提升产品竞争力,力争稳定或提升单位面积营业额。

展望2019年,虽然形势严峻,挑战良多,但是市场机会仍然存在。

首先,2019年初大部分面板价格处于历史低位,价格红利将有利于刺激厂商备货需求的恢复。

第二,大尺寸需求迎来爆发,带动需求面积持续增长,群智咨询(Sigmaintell)预计2019年65”的占比将提升到7.3%,需求数量将超过2000万台。同时在消费用和商用市场双双加持下,75”、82”、85”、86”等超大尺寸也将迎来高速增长,大尺寸需求的大幅增长也将为2019年市场带来新的生机。

第三,面板产能升级正当时,新的产能不断释放,同时旧产能也在不断退出。以韩厂为首的面板厂商积极推动面板产能升级,淘汰旧的LCD产线,市场朝着更健康的方向发展。

第四,技术革新带来的希望。2019年TV面板市场的技术呈现多元发展,大尺寸的推广和普及,量子点、超薄、无边框等高附加值的面板需求增加以及8K面板的批量生产均将去化更多的产能。

总体来看,群智咨询(Sigmaintell)预计,2019年LCD TV面板出货数量为2.76亿台,同比下降2%;受产业链加快推动大尺寸化的影响,预计面板出货面积或增长4.4%,带动平均尺寸增长1.5英寸。2019年全球液晶电视面板市场的供需比为6.4%,相较2018年供需比将有所缩窄,价格在触底之后有望在旺季迎来阶段性的反弹,带来获利的提升及经营状况的改善。

2017~2019全球液晶电视面板市场供需比走势(单位:%)

数据来源:群智咨询(Sigmaintell)

2019年,面板行业经将经受更加严峻的风雨洗礼,唯有迎难而上,寻求机遇才能穿过风暴,迎来光明。于面板厂商来说,如何有效去化产能和提升本身的综合竞争力,依然是任重道远!

格局重构:京东方出货数量夺冠 韩厂结构转型

中国大陆面板厂继续积极扩张,台系稳中求变,韩厂则加快布局转型,全球TV面板格局悄然巨变。从2018年全球液晶电视面板出货数量的排名来看,京东方超过LGD夺得桂冠,且后续将长期站稳第一的位置,中国大陆其他厂商随着产能规模的扩大,排名也将不断前移。

京东方全球首条G10.5代线顺利爬坡,电视面板产能同比大幅增长40%以上的同时,逐步扩大65”和75”话语权,尤其是75”,实现从“零”到市占第一,2018年的总出货数量达到5427万片,同比增长24%,排名第一。

华星光电则稳中求进,未来对10.5代线的布局比较积极,同时寻求更多集团外客户的支持。CEC旗下的两条G8.6代线量产并顺利爬坡,咸阳彩虹产线在12月达到120K满产;中电熊猫成都的8.6代线采用IGZO技术,年底超额达成预期投片目标,并将在2019年3月达到120K满产稼动。

韩厂以大尺寸为主,虽然出货数量排名下降,但出货面积排名依然领先。同时维持技术领先优势,积极布局下一代显示技术。由于LCD面板业务持续获利变得更加艰难,韩厂将逐步淘汰LCD的产能,加速技术的转型。2019年,LGD广州的G8.5代AMOLED产线将迎来量产;SDC将进行结构转型,关闭部分G8.5代LCD产线,投资重心转向QD OLED。

台厂在稳定的产能供应中积极寻求创新和突破。友达不断优化产品结构,重心转向商用显示、电竞、车载工控等获利更好的显示产品,在残酷的竞争环境中寻求利润制高点。群创2018年人事结构调整带来策略的重大改变,积极去化库存的同时,再次谋求与集团外部品牌的战略合作。

另外,夏普SDP经历长达2年的断供之后,因品牌销售不如预期,面板库存不断累积。2018年底重新寻求与集团外的客户合作,预计2019年将正式恢复与中国品牌及代工厂的供货。夏普的策略转移,将有利于库存的去化以及扩大广州G10.5代线的出海口。

2018年全球液晶电视面板出货数量排名(单位:百万台)

数据来源:群智咨询(Sigmaintell)

2018年全球液晶电视面板出货面积排名(单位:百万平方米)

数据来源:群智咨询(Sigmaintell)

尺寸结构盘整,大尺寸迎来爆发

根据群智咨询(Sigmaintell)统计显示,2018年全球LCD 电视面板的平均尺寸仅增长0.4英寸,增幅是过去五年的最低水平。从尺寸结构来看, 32”出货比重达到31%的高位水平,而55”及以上的大尺寸面板比重的增幅远不如预期。其中55”的占比为14.7%,比重增长0.4个百分点,增幅有限,预计未来55”的市场逐步趋于饱和,占比维持小幅增长;65”的占比为5.2%,同比仅增长0.9个百分点。特别是2018年上半年受世界杯拉动,需求聚焦于新兴国家市场,出现了逆大尺寸化的行情,全球LCD电视面板市场尺寸结构盘整。而下半年受到北美等区域的需求拉动,65”及以上大尺寸需求明显恢复。

而随着价格的进一步探底,群智咨询(Sigmaintell)预测价格红利将刺激大尺寸需求在2019年迎来爆发。

2017~2019年全球液晶电视面板出货尺寸结构走势(单位:%)

数据来源:群智咨询(Sigmaintell)

价格下跌,盈利压力凸显

2018年受世界杯及北美经济向好的带动,外销需求较好,但中国市场表现疲软,“双十一”的销售为近十年来的首次负增长。而产能端,全球首条G10.5线顺利量产,加之多条新产线满产稼动,带动2018年全球LCD电视面板产能面积同比增长9.8%,创过去五年面板产能增长新高。根据群智咨询(Sigmaintell)“供需模型”测算,2018年全球LCD电视面板市场需求面积的增幅依然低于面板产能增长的幅度,面积供需比为7.1%,整体供大于求,带动面板价格下跌。大部分面板价格的跌幅均超过20%,尤其是32”,40”和65”等小尺寸及大尺寸的价格跌幅较大。而随着价格的大幅下降且逐步跌破总成本,使得面板厂商的盈利压力凸显。

2018年主流面板尺寸价格跌幅(单位:%)

数据来源:群智咨询(Sigmaintell)

2019,环境多变,艰苦前行

2019年区域政治经济不稳定,汇率持续震荡,经济增速放缓,厂商如何在全球环境更加严峻的背景下谋求生存和保持利润?群智咨询(Sigmaintell)认为:

首先,面板厂应充分考量市场需求的多变性,理性竞争,理性扩大产能;

其次,着手进行产品布局多元化,在多元化和高效率之间寻找平衡。特别是占TV面板产能最大的8.5代将面临较为严峻的局面;

第三,持续探索推动面板技术革新,提升产品竞争力,力争稳定或提升单位面积营业额。

展望2019年,虽然形势严峻,挑战良多,但是市场机会仍然存在。

首先,2019年初大部分面板价格处于历史低位,价格红利将有利于刺激厂商备货需求的恢复。

第二,大尺寸需求迎来爆发,带动需求面积持续增长,群智咨询(Sigmaintell)预计2019年65”的占比将提升到7.3%,需求数量将超过2000万台。同时在消费用和商用市场双双加持下,75”、82”、85”、86”等超大尺寸也将迎来高速增长,大尺寸需求的大幅增长也将为2019年市场带来新的生机。

第三,面板产能升级正当时,新的产能不断释放,同时旧产能也在不断退出。以韩厂为首的面板厂商积极推动面板产能升级,淘汰旧的LCD产线,市场朝着更健康的方向发展。

第四,技术革新带来的希望。2019年TV面板市场的技术呈现多元发展,大尺寸的推广和普及,量子点、超薄、无边框等高附加值的面板需求增加以及8K面板的批量生产均将去化更多的产能。

总体来看,群智咨询(Sigmaintell)预计,2019年LCD TV面板出货数量为2.76亿台,同比下降2%;受产业链加快推动大尺寸化的影响,预计面板出货面积或增长4.4%,带动平均尺寸增长1.5英寸。2019年全球液晶电视面板市场的供需比为6.4%,相较2018年供需比将有所缩窄,价格在触底之后有望在旺季迎来阶段性的反弹,带来获利的提升及经营状况的改善。

2017~2019全球液晶电视面板市场供需比走势(单位:%)

数据来源:群智咨询(Sigmaintell)

2019年,面板行业经将经受更加严峻的风雨洗礼,唯有迎难而上,寻求机遇才能穿过风暴,迎来光明。于面板厂商来说,如何有效去化产能和提升本身的综合竞争力,依然是任重道远!

很赞哦!(78943)

上一篇: 推动非遗从“小众”走向“大众”

下一篇: 家居新潮流:大家居与绿色人居的兴起-